金利がある時代のスタートアップとVCはどう変化するのか

ZIRPの時代

ZIRPという言葉をご存知だろうか。Zero Interest Phenomenon(ゼロ金利現象)/Zero Interest Policy(ゼロ金利政策)という言葉で、自分も経済雑誌を読んでいるときに見て、なんだそれはと目に止まって調べてみた。

ZIRPは「zero interest rate phenomenon(ゼロ金利現象)」の略語で、長年、手厚い福利厚生、高給、安定の代名詞だったテック業界の激変を表す言葉として最近、頻繁に登場している。

(大手テック社員に広がる新用語「ZIRP」とは? 高給、手厚い福利厚生…満ち足りていた業界を雇用不安が襲う)

日本だとそこまでのこの言葉自体の広がっているかというとそうでもない気がしているが、先に金利が上がったアメリカだと、それが実態経済や自分の環境にも色々と影響を与えてきているから多く取り上げられているのだろう。

コロナに自分がかかってしまったため、この記事を書いてだすことが遅れてしまったが、自分がこれを書こうと思ったのも日経平均が過去最高に下がったのが先日あったからだ。(その後反発したが)その要因の一つとしてあるのが政策金利の引き上げであった。それほど金利と経済というのは結びつきが強い。

実際に日本の金利もUSの金利も長い期間、景気回復を優先しゼロ金利政策をとってきた。この10年ほどは、ZIRPの時代を自分たちは生きてきている。

ZIRP時代のVC・スタートアップ

ZIRP時代は、VCにとってもスタートアップにとってもGolden timeだったのかもしれない。お金を預けていても金利がないため運用をする必要がある。その運用資金の一部はオルタナティブアセットのオルタナティブでもあるVCというアセットクラスに集まってきた。

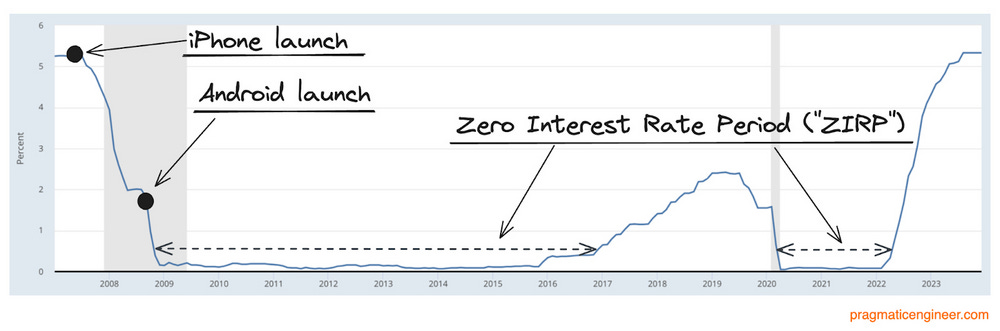

その資金がスタートアップという急成長を目指す企業に対してお金が注ぎ込まれていき、様々な技術革新が起こった。そのタイミングは、iPhoneやAndroidという大きな変化のタイミングとも相性が良く、そういった変化を背景により多くのスタートアップが生まれていった。その期間は下記ブログからの引用であるが、わかりやすく重なっている。

(The end of 0% interest rates: what it means for tech startups and the industry)

上記のアメリカだけでもなく、他の各国も同じようにゼロ金利をとっていた。その間とユニコーンがこれだけ生まれたことは関係がないわけではないだろう。技術革新とそれに伴う金利の低さ、どちらもがあったから多くのユニコーンとよばれる企業が生まれていた。

(The end of 0% interest rates: what it means for tech startups and the industry)

自分は2014年に社会人として働きだした。そのためざっくりいうとこのZIRPの時代しか正直しらない。不景気などを知っている世代と知らない世代にも近いことが今後言われるかもしれないような時代・期間になるのかもしれない。つまり今後日本も基本的には金利が上がる前提で、アンラーニングする必要があることはアンラーニングしていくことが必要な時代に入ってきている予感がある。

ZIRP時代の雰囲気=テックオプティミスティック

2010年代のスタートアップカルチャーには、少し楽観的な要素が自分含めて強かった気がしている。ソフトウェアでありテクノロジーは無限に伸び続けるような予感がしていた。SNSなども様々なものが世界各国ででていき、スマートフォンの伸びとともに様々なものがインターネット化されていく、まさにSoftware が世界を食らっていくような時代であったように思える。毎週のようにTechcrunchなどで新しいスタートアップがでてきて、そういったものがロックバンドのように世界を変えようという心意気だった。

また資金調達環境においても、赤字先行でもビジネスモデルが不確かでもグロースしていれば良いということが空気感としてはあった。そのような考え方は間違いではないとは思うが、よりいまこの瞬間よりも強くその雰囲気が過去にはあったように思える。

その結果どのテック企業もPMF後にはどこまでも伸びていく、変化を起こせる可能性があるという中で登場したプレイヤーとして、Tiger globalや、Softbank vision fundなどがこの時代を象徴するようにあったのではないかと思う。

そしてそれが実は終わりかけたときに(ゼロ金利の終了)コロナと言う違う大きな変化が不幸にも来てしまった。それに伴い、また変化が生まれた(生まれたように見えたのかもしれない)のでまだゼロ金利も続いた。

日本においてもDXという言葉が多くでたのはこのころであるし、オンライン会議などはそれ以前から多く行われていたはずだが、この大パンデミックのおかげ/せいで広まっていった。基本的にコロナは社会にとって当たり前に悪であった(大勢の犠牲者もだしているし)が、テックの浸透にとってはプラスの面もあった。強制的な変化が生まれたからである。

ポストZIRP時代への兆し

しかし2020年代に入りコロナも落ち着いてくると、金利の上昇も含めてポストZIRP時代のような兆しが見えてきたのが昨今なのではないか。それが昨今X上などで議論にも上がっているし(M&Aの議論など)、自分もいくつか下記記事などを書いてみている。

スタートアップとはなにか?という問い、もっというとポストZIRP時代におけるスタートアップエコシステムはどうあるべきかというのは考えないといけない問いであるのかもしれない。

スタートアップへの影響

金利が上がるとどういうことが起こるのかというと、端的にいうと資金調達とValuationについてネガティブに働く可能性が高い。ここにおいては、noteのCFOの鹿島さんが書いた”【YCC修正】今さら聞けない、金利と株価の関係、スタートアップへの影響(初学者向け)”がわかりやすいのでぜひ一読をオススメする。

ざっくりいうと割引率が上がってしまうため、将来のCFが最大化するような戦略かつ急速な成長を遂げているスタートアップ企業にとって、この割引率は非常に大きな影響を与えてしまう。そのためValuationについて良いValuationがつきずらくなる可能性が高くなる。

と書いてきたが、もっとシンプルにいうと金利が上がり景気が悪くなるとそのスタートアップのCompsとおいていた上場企業の株価も下がってしまうため、Valuationもつきずらくなってしまうというほうがわかりやすいかもしれない(そう単純な話ではないが、わかりやすくいうと・・)

ただスタートアップ側として考えることは正直外部環境が変わろうが、どの時代もやること・考えることは変わらない。良い提供価値を磨き込み、将来のCFの最大化を目指すことは重要であり、VCとしてもいまこの時点では日本でもいままで一番お金がある状態である。そのため良いトラクションをだしたスタートアップ企業にとってはいままでにない良い資金調達環境に現在はなっていると思う。

ただあえていうならばお金をどれだけ使っても伸ばせるということも大事だが、より資本効率性みたいなものが今後はピッチでも重要になってくるのかもしれない。3億円つかって10億円の売上なのか、1億円つかって10億円の売上なのか。よりそういった資本効率が素晴らしい経営をすることは今後のポストZIRP時代においては重要な指標になってくるのかもしれない。(まあそう簡単ではないことはわかっているが・・)

下記Ycomの動画でも語られているが、多くのお金を与えると人々はイノベーションじゃなく大企業のように人を増やすような方向性に向かっていっき、お金は毒にもなりうることを指摘している。VC側が言うなっていう話ではあるものの、お金があるからこそできることもあればゆるくなることもあるではあろう。

一方、エクイティというお金で先にMOATをつくりにくということはEquityを使った大事な登り方だとはおもうので、お金を使うなというのはまた違う気はしている。ただUSの市場を見ているとあまりにお金が流れ過ぎた結果偽のPMFのまますすめてしまったところもあったのだろう。上記の動画の中で語られる言葉を借りるとするとお金によるPMFみたいなのがはびこっていたのかもしれない。

VC側への影響

スタートアップ側よりはこのポストZIRP時代においてVCがどういう立ち振舞をしていくのかは自分も考えないといけないとはおもっている。堅実な起業家からは、VCの資本コストを選ばずブートストラップっぽく、日本でいうとスモビジのような攻め方をするのも増えていくのであろう。

それはそれで正しいが、VCとしてはCapital inteinsiveさというか、資本をつかってスピードをあげるという精神との相性が良いでそういったブートストラップ型とはもちろん相性が良いタイミングはある(Notionなど)とは思うが、精神としては必ずしもよい方向性ではないではあろう。

そうした時代においては何度も自分も言及してきたが、Big issueを提起できるような機能やテーマが今後は増えてくるし、Venture creation的な活動はテーマがある時代と違った意味で今後のVCには求められる可能性がある。

もしくはもっとIRRを重視するようなVCの絵姿・インセンティブ構造もあってもよいのかもしれない。

スタートアップ側は変わらず、事業成長を本質的に捉えればいいとはおもうが、VC側としてはこの金利がある時代においては少しモードが切り替わらないといけないのかもしれない。

正常に戻っていく感覚

ただエコシステムの一端にいる自分としてもこういったポストZIRPとかの記事を書きながらも、そこまで必要以上に不安に思うこともないのだとは思う。これはよくおもうのだがUSに比べると、あんまり日本は踊れないのに良さも悪さもあると思う。

踊れないというのは資金調達であったりValuationがやはり多少保守的であるなと思う。あまり上場市場との乖離が激しくない。これにより悪い点としてはユニコーンなどのように成長の前借りで大きく資金調達する会社が少ないことではあるが、良い点としてはValuationがUSと比較しては比較的バブリーになりすぎないというところだ。

やはりUSのほうが1社大きな企業がでれば正当化されるというVCの仕組みが良くも悪くも下支えしているし、実際にそういった会社が何年も出続けているのを見ているとこの勝負が正しいのだと思う。一方日本においてはUSと比較するとまだまだその点において差異が大きい。一方だからこそ、今回の金利後の世界においても極端になにかが変わるわけではないように思える。あくまでより正常に戻っていくという感覚に近いのではないかと捉えている。

2020年代のスタートアップ

もう正直2020年代も半分すぎたが、2020年代のスタートアップというものはどういったものになりえるのだろうか。AIやWeb3などのテーマというテーマはあるが、2010年代のモバイルシフトほどのテーマ感ではない。一方生活を見ると様々な変化は起きてきている。

なので何度も自分も書いてきたが、ソフトウェアがシンプルにスタートアップだ!という時代でもなく、インターネットが成熟化しスマートフォン・モバイルも成熟化したときにどういう変化を起こせるのか?という視点が重要になってくるようにも思える。

以前Speculativeな物事の考え方についても記事を書いたりしたが、そのようなこれまでと違ったスタートアップも今後増えるのではないかとおもうし、自分もそういったものを期待したいと思っている。そしていずれ2033年ぐらい、2020年代について改めて総括したい。